Produktentwicklungen

Im Börsenjahr 2021 zeigten sich die Kurse an den globalen Aktienmärkten phasenweise unbeeindruckt von der Pandemie und es wurden neue Höchststände erreicht. Steigender Inflationsdruck, neue Virusvarianten und weltweite Logistikengpässe sorgten insgesamt jedoch für eine erhöhte Volatilität an den Finanzmärkten. Bellevue konnte auch in diesem Marktumfeld attraktive Renditen für ihre Investorinnen und Investoren realisieren und erwirtschaftete ein gutes Gesamtergebnis.

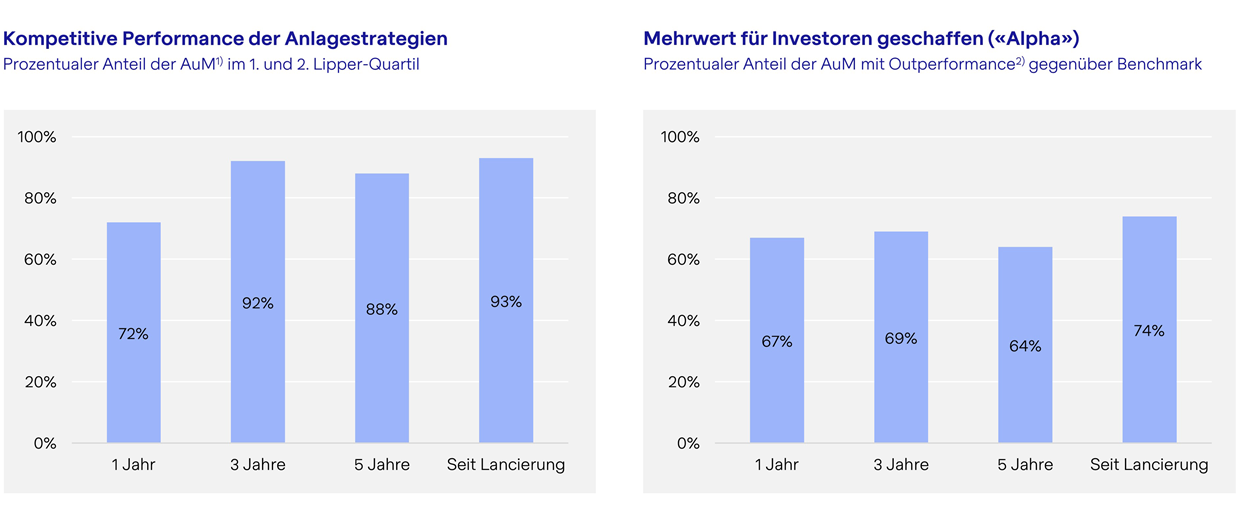

Der für dieses Resultat prägende Gesundheitssektor vermochte sich als langfristiges Anlagethema zu etablieren. Eine Vielzahl an bestehenden Kunden bauten ihre Investitionsanteile im Gesundheitsbereich aus. Zusätzlich gelang es, Neukunden von der Bedeutung von Gesundheitsanlagen zu überzeugen. 67% der verwalteten Vermögen schlugen 2021 ihre Benchmark und im direkten Konkurrenzvergleich sind 72% dieser Vermögen im ersten und zweiten Quartil. Bellevue setzt weiterhin auf eine hohe Kontinuität und konnte ihre Kompetenzen in den einzelnen Anlageteams mit Talenten aus unterschiedlichsten Fachbereichen gezielt erweitern.

Klar differenzierte Anlagekompetenzen für attraktives Angebot

2) Strategien ohne Benchmark wurden von dieser Analyse ausgeschlossen. Outperformance nach Kosten.

Quelle: Bellevue Group, Lipper/Refinitiv per 31. Dezember 2021

Erstmals über CHF 1 Mrd. Neugeldzufluss im Kernsegment Healthcare

Die verwalteten Vermögen erhöhten sich 2021 dank Neugeld- und Performancezuwachs um 6.3% auf CHF 12.8 Mrd. Das hohe Interesse der Investoren an Gesundheitsthemen führte im Kernsegment Healthcare erneut zu einem Zufluss von über CHF 1 Mrd., wenngleich einzelne Healthcare-Strategien im 2. Halbjahr marktbedingt an Schwung und Nachfrage einbüssten. Die stärksten Vermögenszuflüsse erzielten dabei die drei Produkte Bellevue Medtech & Services, Bellevue Digital Health sowie BB Healthcare Trust.

Der starke Netto-Neugeldzufluss im Bereich Healthcare und Private Equity wurde durch Abflüsse im Bellevue Global Macro geschmälert. Im Segment weniger differenzierter, traditioneller Anlagestrategien mit tieferer Marge wurde mit Blick auf die Integration von StarCapital die Produktbereinigung abgeschlossen.

Das Netto-Neugeld von CHF 722 Mio. (ohne Produktbereinigungen) wurde vor allem im 1. Halbjahr erzielt.

Healthcare – starke Performance im 1. Halbjahr, nachlassende Dynamik in der zweiten Jahreshälfte

2021 vermochten die globalen Aktienmärkte erneut deutlich zuzulegen. Zum positiven Umfeld trugen eine weiterhin ultraexpansive Geldpolitik bedeutender Notenbanken, weitreichende Konjunkturprogramme und ein rasch erzielter Impffortschritt in den USA und Europa bei. In diesem Umfeld konnte der globale Gesundheitssektor vor allem in der zweiten Jahreshälfte nicht mehr mit der breiten Marktentwicklung mithalten. Dieses Resultat ist aber auch im Kontext der starken Outperformance vieler Gesundheitsthemen im Jahr 2020 zu sehen und widerspiegelt insofern eine Normalisierung der wirtschaftlichen Aktivitäten nach dem coronabedingten Einbruch im Frühjahr 2020.

2021 fokussierten sich Healthcare-Investoren neben den Impfstoffherstellern Moderna und Pfizer/Biontech vor allem auf Large/Mega-Cap-Healthcare-Unternehmen, insbesondere aus dem Pharmabereich. Die folgenden Grafiken illustrieren diese Situation eindrücklich:

Der Large/Mega Cap Index Russell 1000 Healthcare vermochte 2021 den auf Small/Mid Caps fokussierten Russell 2000 Healthcare deutlich zu übertreffen. Dies in starkem Kontrast zum Jahr 2020, in welchem Small/Mid-Cap-Healthcare-Unternehmen eine deutliche Outperformance gegenüber den Large Caps erzielten. Da sich Bellevue Asset Management in der Verwaltung der Mehrzahl der Portfolios aufgrund der höheren Wachstumsdynamik und stärkeren Innovationskraft auf Small/Mid Cap Investments fokussiert, beeinträchtigte dies die Performanceentwicklung im Berichtsjahr.

Nach einer starken Performance 2020 entwickelte sich die BB Biotech AG im Berichtsjahr unterdurchschnittlich. Zwar vermochte der mRNA-Impfstoffhersteller Moderna, in den BB Biotech seit 2018 investiert ist, aufgrund der hohen Effektivität seines COVID-19-Impfstoffes nochmals deutlich zuzulegen, viele Small/Mid-Cap-Positionen belasteten jedoch vor allem in der zweiten Jahreshälfte die Performance. Der NAV der BB Biotech AG gab um 14.2% in USD nach. Die Aktie legte jedoch um 5% zu (NBI +0.0%), was zu einer Ausweitung der Prämie führte. Per Jahresende war Moderna die grösste Position im Beteiligungsportfolio der BB Biotech AG.

Der an der Londoner Börse notierte BB Healthcare Trust lag trotz seines Mid-Cap-Fokus mit einer Performance von 15.6% (in USD) nur leicht hinter dem MSCI World Healthcare zurück. Das Portfolio ist auf Bereiche ausgerichtet, die von einem sich rasch wandelnden Gesundheitswesen profitieren werden. Aktuell sind unter anderem die Subsektoren Biotech, Diagnostik und Krankenversicherer (Managed Care) übergewichtet. Einen starken Performancebeitrag lieferten die Portfoliopositionen GW Pharmaceuticals und Hill-Rom Holdings, die 2021 von Baxter beziehungsweise Jazz Pharmaceuticals übernommen wurden.

Mit Blick auf die Healthcare-Fonds erzielte der Bellevue Medtech & Services mit 16.8% (in USD) die stärkste absolute Performance und übertraf damit auch seine Benchmark MSCI IMI Healthcare Equipment & Supplies. Da die Kapazitäten in den Spitälern für Coronapatienten benötigt wurden, mussten 2020 nicht lebensnotwendige Behandlungen aufgeschoben werden. Mit einer gewissen Normalisierung der Verhältnisse konnten viele dieser Eingriffe in der Zwischenzeit nachgeholt werden. Einen starken Performancebeitrag lieferten auch US-Krankenversicherer wie United Health, Anthem oder Centene. Im Jahresverlauf zeigte sich, dass die «Doppelbelastung» von Coronamehrkosten und die Rückkehr aufgeschobener medizinischer Behandlungen die Krankenversicherer weniger belastete als vom Markt erwartet, was vor allem im 4. Quartal zu einer starken Kursrally führte.

Der Bellevue Biotech Fonds schloss das Jahr mit einer Performance von (+1.6% in USD) und vermochte damit seine Benchmark Nasdaq Biotech Index (NBI) ebenfalls zu übertreffen. Einen positiven Beitrag zur absoluten Performance lieferten dabei die beiden mRNA-Impfstoffhersteller Moderna und Biontech, während auch hier die Performance durch Small/Mid-Cap-Biotechunternehmen belastet wurde.

Nachdem der Bellevue Digital Health in 2020 den grössten Kursgewinn (+68.4% in USD) der Healthcare-Produkte erzielte, konsolidierte der Fonds 2021 und gab um 10.1% nach. Einerseits wurden die Märkte speziell im 4. Quartal durch coronagetriebene Wachstumsängste erneut belastet, andererseits drückten das durch die US-Notenbank gestartete Tapering und die damit verbundene Straffung der US-Geldpolitik auf die Stimmung der Anleger. Klein- und mittelkapitalisierte Wachstumsaktien, wie im Portfolio des Bellevue Digital Health hauptsächlich vorhanden, waren von dieser Situation besonders betroffen, dies trotz zumeist hervorragender Unternehmensergebnisse.

Kursverluste mussten auch die beiden regional ausgerichteten Fonds Bellevue Asia Pacific Healthcare (-12.9% in USD) und Bellevue Emerging Markets Healthcare (-22.4% in USD) hinnehmen. Nachdem beide Fonds in der ersten Jahreshälfte noch zulegen konnten, wurde die Performance im 2. Halbjahr durch das Exposure in chinesischen Healthcare-Aktien belastet. Diverse politische Einflussnahmen in China führten zu Verwerfungen am chinesischen Aktienmarkt. Die Korrektur beschränkte sich nicht nur auf die direkt betroffenen Industrien (Bildungswesen, IT etc.). Es kam auch zu Gewinnmitnahmen in stabilen Sektoren und zu einer generellen Erhöhung der Risikoprämie für chinesische Investitionen.

Die global ausgerichteten Healthcare-Lösungen Bellevue Healthcare Strategy und die nachhaltige Zwillingsstrategie Bellevue Sustainable Healthcare legten um 6.0% und 6.7% zu (in USD) und liegen damit hinter der Entwicklung des breiten Healthcare-Marktes zurück. Dies ist insbesondere auf das hohe Mid-Cap-Exposure sowie den Schwellenländeranteil von rund 25% in den beiden Strategien zurückzuführen, zwei Faktoren, die im Vorjahr noch zu einer deutlichen Outperformance beider Fonds geführt hatten.

Spezialisierte Healthcare-Strategien

Absolute Performance 2021

Alternative Strategien – Dynamik im Private-Equity-Bereich

Das Wachstum im Bereich Private Markets konnte im Jahr 2021 stark vorangetrieben werden. Im Februar wurde die BB Entrepreneur Private KmGK, eine auf Wachstumsinvestitionen in KMU spezialisierte Beteiligungsgesellschaft, erfolgreich lanciert. Zum Jahresende konnte der Private Equity Fonds, der vornehmlich gemeinsam mit der Bellevue adbodmer Investorengruppe investiert, CHF 55 Mio. an Kapitalzusagen von über 60 Investoren verzeichnen.

Aufgrund der regen Investitionsaktivität wurden bereits 30% der Kapitalzusagen in fünf Schweizer KMU unterschiedlicher Branchen investiert. Die Portfoliofirmen entwickelten sich trotz den Auswirkungen der Pandemie sehr erfreulich. Bei einer der Unternehmungen partizipierte der Fonds zudem an einer Kapitalerhöhung zum weiteren Ausbau der Produktionskapazitäten. Die Opportunität entstand aufgrund der überaus erfreulichen Entwicklung der Auftragseingänge und der mittelfristigen Entwicklungsprojekte. Bei einer weiteren Portfoliofirma erfolgte zwischenzeitlich ein partieller Verkauf von Anteilen des Mehrheitsaktionärs an Drittparteien. Dieser wurde zu einer erheblich höheren Bewertung realisiert.

Aus dem langjährigen und weitreichenden Netzwerk der Bellevue adbodmer entstehen kontinuierlich weitere attraktive und exklusive Investitionsgelegenheiten in der DACH-Region. Das Fundraising für den Entrepreneur Private soll im Q1 2022 beendet werden.

Die Entwicklung der Absolute-Return-Strategie Bellevue Global Macro lag mit einer negativen Jahresrendite von (-2.9% in EUR) hinter der Zielrendite zurück. Ein Teil der Underperformance ist auf die Positionierung des neutralen Portfolios zurückzuführen, die unter anderem ein 75%-Exposure in Staatsanleihen vorsieht (Rendite des 10y US Treasury stieg von 0.9% auf 1.5%) und das Portfolio 100% gegenüber dem USD absichert (USD-Aufwertung gegenüber dem EUR von rund 7% im Jahr 2021). Anderseits konnten auf der Aktienseite Portfoliopositionen in asiatischen oder japanischen Aktien sowie im Biotechsektor deutlich weniger Performance generieren als der breite Aktienmarkt.

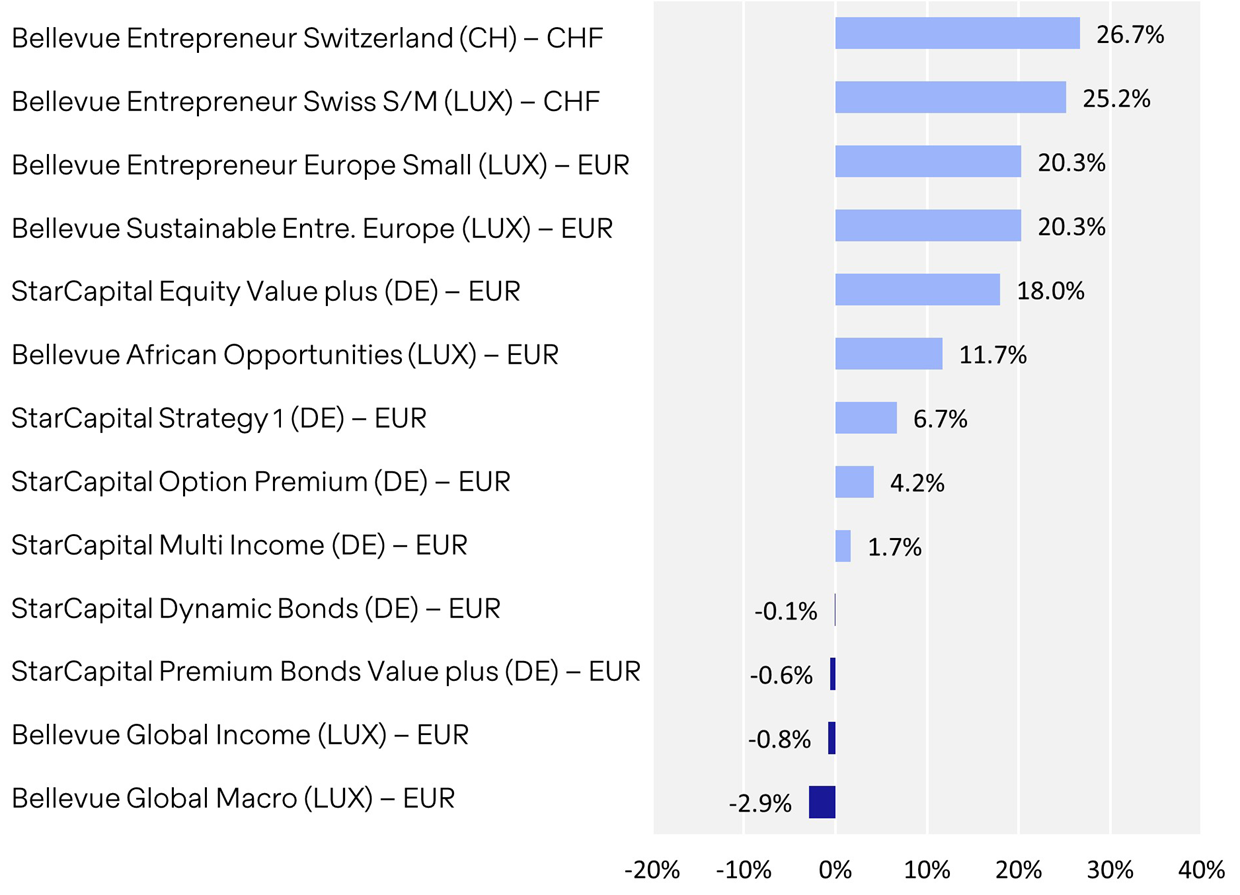

Traditionelle Strategien – die Schweiz geht vorne weg

Im Bereich der traditionellen Strategien haben die Entrepreneur-Fonds 2021 zweistellige Renditen erwirtschaftet. Hervorzuheben sind die beiden auf die Schweiz ausgerichteten Strategien Bellevue Entrepreneur Switzerland (+26.7%) und Bellevue Entrepreneur Swiss Small & Mid (+25.2%), die dank ihrem aktiven Ansatz die bereits äusserst kompetitiven Referenzindizes SPI und SPI Extra um 3.3% beziehungsweise 3.0% (in CHF) übertreffen konnten. Die europäischen Aktienfonds Bellevue Entrepreneur Europe Small und Bellevue Sustainable Europe blieben zwar etwas hinter ihren Benchmarks zurück, erwirtschafteten mit je 20.3% in EUR jedoch ebenfalls deutlich positive absolute Renditen. Der Bellevue Sustainable Entrepreneur Europe (bisher BB Entrepreneur Europe) wurde im vergangenen Jahr konsequent auf Nachhaltigkeit ausgerichtet und nach einem strengen ESG-Due-Diligence-Prozess im November mit dem international renommierten FNG-Siegel ausgezeichnet.

In einem für Schwellenländer schwierigen Marktumfeld erzielte der Bellevue African Opportunities (11.7% in EUR) einen attraktiven Wertzuwachs und stellte einmal mehr die hervorragenden Qualitäten zur Portfoliodiversifikation unter Beweis. Positive Beiträge leisteten vor allem die Portfoliopositionen in Marokko, Ägypten und Kenia.

Bei StarCapital schloss die auf Crossover-Unternehmensanleihen (BB- bis BBB+) ausgerichtete Rentenstrategie StarCapital Dynamic Bonds 2021 nur knapp im negativen Bereich (-0.1%). Der Aktienfonds StarCapital Equity Value plus (+18.0%) profitierte vom stärker nachgefragten Value-Segment. Ebenfalls hervorzuheben ist der neu lancierte Fonds StarCapital Option Premium, der Kombinationen von Put-Optionen auf amerikanische Aktienindizes beziehungsweise Call-Optionen auf Volatilitätsindizes handelt. Diese Strategie zielt darauf ab, mit diesem Optionskonzept stabile Zusatzerträge zu erwirtschaften. Mit einem Plus von 4.2% seit Lancierung ist der Start geglückt.

Traditionelle und alternative Anlagestrategien*

Absolute Performance 2021, in Basiswährung

Quelle: Bellevue Group, per 31. Dezember 2021